A distorção resultante da falta de atualização das variáveis que definem a base tributável do IMI potencia desigualdades e prejudica a perceção pública sobre a legitimidade do imposto.

Temos de compreender que na sociedade atual a função de financiamento do Estado através dos impostos constitui um valor fundamental para assegurar infraestruturas e serviços fundamentais do Estado ou, numa visão menos liberal, para assegurar uma intervenção mais alargada na economia transacional.

É neste contexto que se pode interrogar, em primeira instância, o sucesso do IMI, isto é, se tem cumprido com esta função de arrecadar recursos para o Estado e, neste caso particular, recursos dirigidos ao financiamento das autarquias locais, titulares desta receita. Secundariamente, a utilização dos instrumentos à disposição para modelar a receita ou, por antinomia, a despesa para os contribuintes pode permitir orientar os comportamentos de investidores e consumidores, nomeadamente através da fixação das taxas dentro dos limites máximo e mínimo previstos pela lei e de isenções fundadas em objectivos extrafiscais de índole diversa (v.g. a reabilitação urbana, a habitação permanente, o apoio a famílias carenciadas, estímulos de investimento, etc.).

O IMI surgiu como um sucedâneo da Contribuição Autárquica nascida na reforma fiscal de 1988. Resultou da integração e aprofundamento dos estudos preparatórios elaborados na segunda metade da década de 90, com destaque para os dirigidos pelo prof. Sidónio Pardal e pelo Dr. Henrique Medina Carreira, missão que foi levada a cabo pela Estrutura de Coordenação da Reforma Fiscal (ECORFI), nomeada pelo ministro das Finanças Pina Moura no início de 2000. Não obstante o anteprojecto de o Código do IMI ter sido concluído e entregue ao ministro das Finanças Guilherme d’Oliveira Martins em junho de 2001, só viria a ser aprovado e publicado, ainda que na redacção praticamente intocada do anteprojecto, em 2003, pela mão da ministra das Finanças Manuela Ferreira Leite.

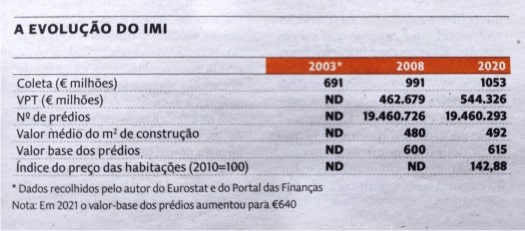

Para fornecer uma pálida ideia do que representou o IMI para as finanças autárquicas e para os bolsos dos contribuintes elaborámos o quadro infra, onde procuramos retractar alguns dos principais indicadores que demonstram a importância do imposto e a evolução em face da sua matriz inicial.

Certamente que os guardiões das estatísticas nacionais, incluindo administração tributária, estarão melhor posicionados para retirar conclusões destes e de outros números para poder definir políticas legislativas adequadas que atendam aos comandos constitucionais, que desde logo determinam que imposto sobre o património deve contribuir para a igualdade entre os cidadãos e ao proporcional equilíbrio entre o esforço exigido aos contribuintes e as necessidades de financiamento das autarquias.

Ainda assim, empiricamente sempre é possível retirar conclusões óbvias dos dados abaixo e que podem responder a algumas das interrogações que muito acertadamente se fizeram na edição de 25 de fevereiro do Expresso.

Ainda que não estivesse no espírito dos reformadores fiscais de 2000 que o valor patrimonial tributário dos prédios reflectisse directamente o valor de mercado, é verdade que se procurou então, através dos diversos modelos matemáticos e de amostragem que se elaboraram utilizando os dados então disponíveis na administração tributária e no sistema nacional de estatística, que o valor patrimonial tributário se situasse num valor aproximado de 80% do valor de mercado. Assim se procurava prevenir situações de sobreavaliação, naturalmente nefastas para os contribuintes, com incidência também no sistema de tributação da transmissão da propriedade dos imóveis e para além dos objectivos do legislador.

As ferramentas de modelação do valor patrimonial tributário e, a partir dele, da receita do imposto são variadíssimas e traduziram-se essencialmente numa nova metodologia de avaliação dos imóveis, com objectivos, nomeadamente, de eliminação da subjetividade e permeabilidade dos modelos anteriores, previsibilidade para os contribuintes, adaptação evolutiva à dinâmica do mercado de cada zona.

Tais ferramentas traduziram-se numa matriz de zonamento do país e numa fórmula complexa de determinação do valor dos prédios, que, em geral, não tem sido objeto de contestação nos quase 20 anos de vigência do imposto, salvaguardados desvios circunstanciais que o legislador e a administração fiscal têm vindo a ajustar e que não afetam no essencial aquela conclusão.

Não obstante as ferramentas colocadas à disposição dos Governos e da administração tributária, a mera visualização do quadro abaixo de monstra com muita clareza o desvio entre o valor médio do metro quadrado de construção que forma o valor base dos prédios que é utilizado nas avaliações, que cresceu cerca de 7% desde 2003 até 2022, e o crescimento do índice do preço das habitações, que só nos últimos 10 anos progrediu quase 43% (preço da habitação com base no Eurostat). Este fosso poderia ser compensado pelo zonamento, que define os múltiplos a aplicar ao valor-base dos prédios consoante a localização destes. Porém, nem esses múltiplos permitem a aproximação ao valor de mercado, nem refletem hoje a realidade do diferencial de valores entre as várias zonas do território, e principalmente as urbanas.

A distorção resultante da falta de atualização das variáveis que definem a base tributável do IMI potencia desigualdades que afrontam o princípio constitucional que preside à confecção dos impostos sobre o património e prejudicam a perceção pública sobre a legitimidade do imposto. Urge, por isso, ajustando os diferentes marcadores que regulam o valor patrimonial tributário, assegurar os objectivos deste imposto e manter a sua eficácia, aceitação geral e importância que notoriamente adquiriu no sistema fiscal nacional e no financiamento autárquico ao longo dos seus quase 20 anos de sucesso.