Ilumine o jardim com soluções criativas e económicas. Descobre como transformar o espaço numa verdadeira celebração festiva.

![]()

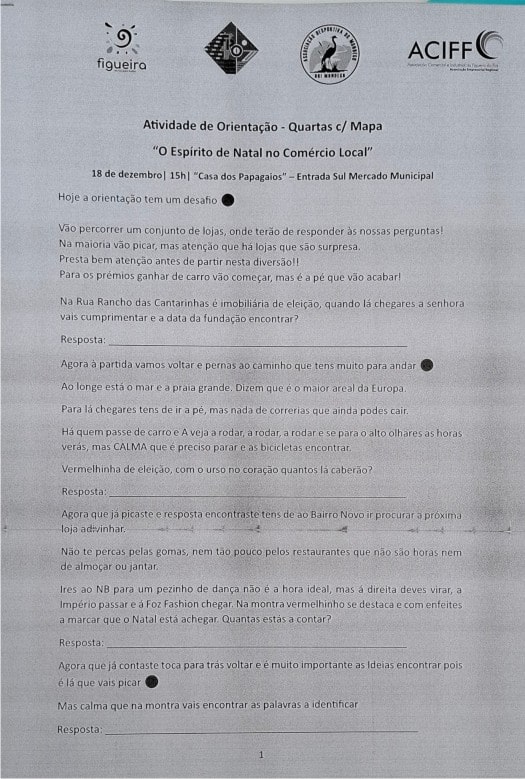

Decorar o jardim para o Natal é uma excelente maneira de levar o espírito natalício para o exterior da casa. Ao combinares luzes, elementos naturais e enfeites personalizados, é possível criares um espaço mágico e acolhedor que convida à celebração e ao convívio familiar. Para saberes como decorar o jardim para o Natal é fundamental considerar alguns elementos-chave que farão toda a diferença.

Como escolher o tema?

Estilos de decoração natalícia para o jardim

Iluminação no exterior

Luzes de Natal: eficiência e sustentabilidade

Distribuição estratégica das luzes

Figuras iluminadas

Utiliza plantas típicas do Natal

Plantas para a decoração natalícia

Enfeites e bolas de Natal

– Como escolher o tema?

![]()

Escolher o tema certo para a decoração natalícia do teu jardim é fundamental para criar um visual coeso e impactante. Definir um estilo específico ajuda a guiar todas as tuas escolhas decorativas, desde as luzes até aos enfeites.

Estilos de decoração natalícia para o jardim

O jardim é o cenário perfeito para expandir a magia do Natal além das paredes de casa. Desde decorações tradicionais com luzes e grinaldas até estilos rústicos e sustentáveis, há diversas maneiras de transformar o espaço exterior. Descobre que estilos podes usar na tua decoração.

Rústico: incorpora elementos naturais como madeira, pinhas e galhos secos. Utiliza luzes quentes e tons terrosos para criar uma atmosfera acolhedora e tradicional.

Tradicional: opta por cores clássicas como vermelho, verde e dourado. Inclui elementos como bolas de Natal, laços e grinaldas para um visual festivo e familiar.

– Iluminação no exterior

![]()

A iluminação é um elemento crucial quando se trata de decorar o jardim para o Natal. Uma boa iluminação não só cria uma atmosfera mágica e festiva, mas também destaca os elementos decorativos e torna o espaço mais acolhedor.

Luzes de Natal: eficiência e sustentabilidade

Ao escolher as luzes para a tua decoração exterior, opta por luzes LED. Estas são as mais económicas em termos de consumo energético e, também, mais sustentáveis e duradouras. As luzes LED oferecem uma variedade de cores e efeitos, permitindo-te criar o ambiente perfeito para o teu jardim natalício.

Pisca-piscas LED: ideais para envolver árvores e arbustos.

Cordões de luz: perfeitos para delinear caminhos e contornos de edifícios.

Projetores LED: excelentes para iluminar fachadas.

Luzes solares: Uma opção ecológica para áreas sem acesso a eletricidade.

Distribuição estratégica das luzes

A distribuição correta das luzes é fundamental para criar um efeito harmonioso e envolvente. Fica com algumas dicas para iluminar diferentes elementos do teu jardim:

Árvores: envolve o tronco e os ramos principais com luzes, criando um efeito cascata.

Arbustos: utiliza redes de luzes para cobrir uniformemente.

Trilhos e caminhos: coloca luzes ao longo do jardim de forma a formar caminhos para guiar os visitantes.

Fachadas: usa projetores ou cordões de luz para destacar a arquitetura da casa

Elementos decorativos: ilumina estátuas ou fontes para criar pontos focais.

Figuras iluminadas

As figuras iluminadas são uma excelente forma de adicionar um toque mágico e lúdico à tua decoração natalina exterior. Estas peças não só iluminam o espaço, mas também servem como pontos de interesse visual. Algumas ideias populares incluem:

Renas iluminadas: cria uma cena do Polo Norte no teu jardim.

Estrelas luminosas: pendura-as em árvores ou coloca-as no relvado.

Bonecos de neve luminosos: adiciona um toque divertido e festivo.

Anjos iluminados: para uma decoração mais clássica e elegante.

Presentes gigantes iluminados: perfeitos para colocar junto à entrada

– Utiliza plantas típicas do Natal

![]()

Incorporar plantas típicas do Natal na decoração do teu jardim é uma excelente forma de criar um ambiente festivo e natural. Ao escolheres espécies adequadas ao clima local, podes garantir que a tua decoração seja bonita e, também, duradoura durante toda a época festiva.

A Flor do Natal, também conhecida como bico-de-papagaio ou poinsétia, é uma das escolhas mais populares para a decoração natalícia do jardim. As suas folhas vermelhas, que muitas vezes são confundidas com pétalas, trazem um toque de cor viva e alegria ao espaço.

Plantas para a decoração natalícia

As plantas desempenham um papel especial na decoração de Natal, trazendo frescor, cor e um toque natural ao ambiente. Clássicos como o azevinho, a poinsétia (flor-de-Natal) e o pinheiro são símbolos tradicionais que chamam o espírico natalício. Fica a saber que plantas podes colocar.

Bico-de-papagaio: conhecida pelas suas folhas vermelhas vibrantes, é o ícone da flora natalina.

Azevinho: tradicionalmente associado ao Natal, com bagas vermelhas e folhas verdes brilhantes.

Cedro: ideal para criar pequenos arbustos decorativos ou usar em guirlandas e arranjos.

Ciclâmen: oferece flores delicadas em tons de rosa, vermelho ou branco.

– Enfeites e bolas de Natal

![]()

Os enfeites e bolas de Natal são elementos essenciais para transformar o teu jardim. Para começar, considera colocar bolas de Natal de diferentes cores, tamanhos e texturas. Estas podem ser penduradas em árvores, arbustos ou em estruturas específicas do jardim, como pérgolas ou cercas.

Opta por materiais resistentes às intempéries, como plástico ou acrílico, para garantir que os enfeites mantenham a sua beleza ao longo de toda a época festiva.

In Idealista, 8 Dezembro 2024

O mercado imobiliário continua a ser uma das formas mais seguras de valorização patrimonial a médio e longo prazo. Em 2026, a Figueira da Foz destaca-se como um dos destinos com maior potencial de crescimento no litoral centro de Portugal.

O mercado imobiliário continua a ser uma das formas mais seguras de valorização patrimonial a médio e longo prazo. Em 2026, a Figueira da Foz destaca-se como um dos destinos com maior potencial de crescimento no litoral centro de Portugal.