A maior frequência de eventos climáticos extremos pressiona os preços

Avaliar preços e custos

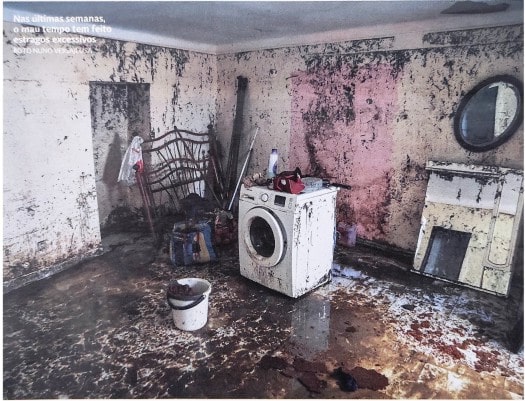

Tempestades e furações com os mais diversos nomes e, mais recentemente, o mau tempo que provocou estragos acima do normal em Portugal colocaram várias questões em cima da mesa. Não é a mesma coisa viver num 2º andar ou no rés-do-chão, longe ou perto de um rio, quando falamos de segurar a casa e o que está lá dentro.

As seguradoras vão ter de subir os preços dos seguros devido à maior ocorrência de chuvas intensas que potenciam inundações e secas que potenciam incêndios? As zonas com maior exposição ao risco de cheias, incêndios ou mesmo sismos já custam mais. Mas a subida da frequência deste tipo de eventos climáticos extremos pode induzir a um aumento do preço dos seguros, embora nenhuma seguradora contactada o afirme claramente.

As empresas do sector referem ao Expresso que já existe uma diferenciação de preços em zonas mais expostas a diversos riscos. Mas o que está a mudar, o que é novo não são os fenómenos extremos mas sim, como refere a Fidelidade, “a maior frequência deste tipo de eventos”. Exemplo disso são as inundações das últimas semanas na região de Lisboa e do Porto. Como sublinha a Zurich, o que tem acontecido são “episódios climáticas extremos para os quais, apesar de sabermos que podem acontecer, não se consegue prever ou determinar a sua magnitude”.

Entre as seguradoras contactadas – Fidelidade, Tranquilidade, Ageas, Zurich, Lusitânia e Crédito Agrícola -, nenhuma exclui a necessidade de uma nova avaliação de preços e de coberturas adequadas aos seus clientes. E todas referem que na base do preço têm em conta a exposição aos diversos riscos, o histórico de sinistralidade, por exemplo, a proximidade de rios, do mar ou mesmo de zonas interiores secas mais expostas a incêndios.

Avaliar preços e custos

Para a seguradora do Crédito Agrícola (CA Seguros), “mais relevante do que ter um seguro distinto é ter os capitais seguros adequados ao risco. Este é o verdadeiro cerne da questão”. Mais: sendo este tipo de fenómenos mais frequente, “é muito provável que as seguradoras ponderem o lançamento de soluções cada vez mais diferenciadoras, que permitirão oferecer preços mais competitivos ou seguros para riscos anteriormente não seguráveis”, sublinha a CA Seguros.

Já a Lusitânia, do Grupo Montepio, dá o exemplo do que pode ser a diferença de preços dependendo da maior ou menor exposição aos diferentes riscos.

“No nosso caso já fazemos diferença por distrito, e pode ser de 10%, 15% ou 20%, dependendo dos distritos”.

A Fidelidade, a maior seguradora do mercado, refere que “a maior frequência de fenómenos climatéricos extremos está a pressionar os custos”. E, prossegue, “caso não se adoptem medidas de mitigação de riscos, tanto públicas como privadas, os preços dos seguros nas zonas de maior risco terão tarifas agravadas, e nos casos mais extremos haverá maior dificuldade para encontrar seguro”. É neste enquadramento que considera necessário a constituição de um Fundo para Fenómenos da Natureza. Até porque as companhias podem recusar-se a fazer certos seguros.

A localização dos imóveis não é tudo – o tipo de construção também tem impacto no preço. E é ainda preciso saber que nem todas as seguradoras praticam preços diferentes consoante a localização geográfica dos edifícios. Os seguros para atividades comerciais, lojas e indústrias, por exemplo, nem sempre refletem diferenciação de preços consoante o risco de exposição, nomeadamente a localização, sublinha a Ageas. Quanto à inevitabilidade de um seguro cada vez mais diferenciado por via das alterações climáticas, a Ageas afirma já apostar nesta estratégia, “tanto em termos de coberturas como de preços, o que continuará a ser uma tendência de mercado”.

Riscos estão mapeados mas…

Aliás, como disse a Associação Portuguesa de Seguradores (APS) ao Expresso, existem vários estudos nacionais e internacionais que identificam locais de maior risco. Porém, nem sempre os segurados privados e as entidades públicas se previnem contra esses mesmos riscos. “Num estudo feito em 2014/15 pela Faculdade de Ciências da Universidade de Lisboa, chamado ‘Cartas de Riscos de Cheias em Cenários de Alterações Climáticas’, as áreas que inundaram agora já lá estavam todas bem identificadas.” A associação refere ainda que “o preço do seguro deve ser ajustado ao risco”, mas dá para um exemplo que pode ser diferenciador: “No mesmo prédio, um apartamento num 2º andar tem menor risco de inundação do que uma cave, e por isso, ficando na mesma zona, pode ter uma avaliação de risco diferente”.

Dados da APS sobre o mau tempo entre 7 e 16 de dezembro na área metropolitana de Lisboa davam conta a 4 de Janeiro de “10.727 participações de sinistros, pelas quais se estimam pagar indemnizações de €47,4 milhões”. Um montante que pode subir, dado ser ainda provisório e não reflectir a verdadeira dimensão dos danos, já que só 10% a 15% das perdas estão cobertas por seguros que incluem fenómenos naturais.